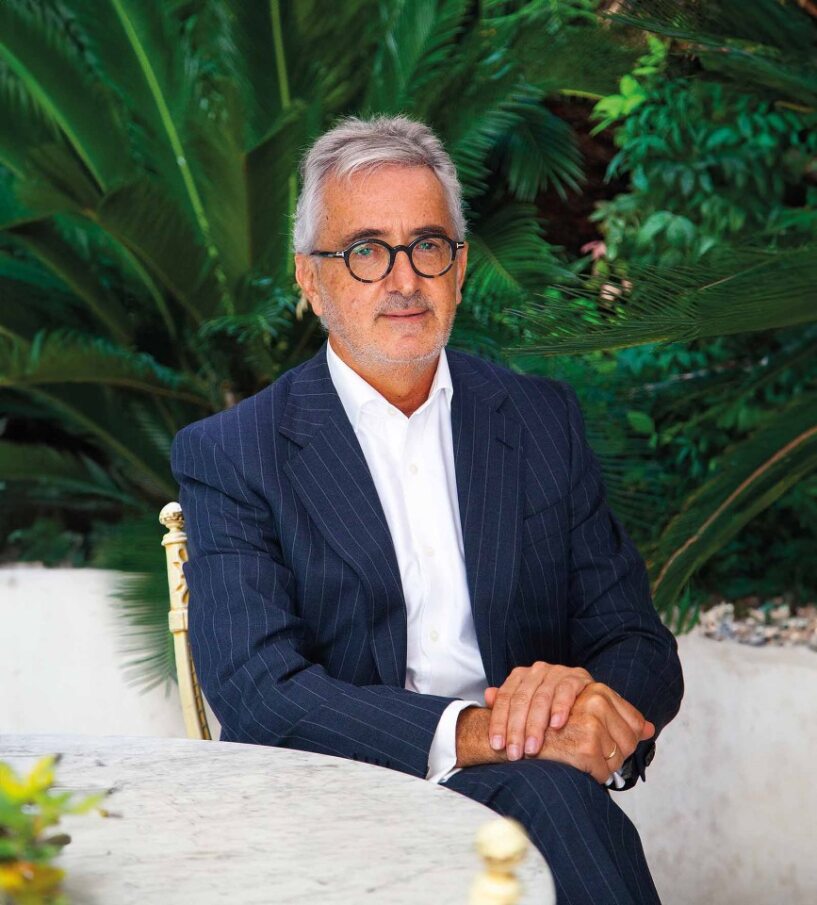

Domingo García Coto, director del Servicio de Estudios de Bolsas y Mercados Españoles (BME): “Potenciar la competitividad de los mercados de capitales es un asunto de Estado, ya que las economías más sólidas son aquellas en las que las empresas tienen una mayor diversificación de sus fuentes de financiación”

Hablar de inversión es hablar de salud financiera, del rumbo de un país y de cómo podrán ir las cosas en el futuro más próximo en materia económica. La prosperidad económica de un país está directamente ligada al punto en el que se encuentren sus inversiones y sus empresas, que son parte del motor económico de España.

Para conocer el presente y el futuro de un sector tan amplio como el inversor, Capital habla con Javier Muñoz Neira, socio responsable de Gestión de activos de KPMG en España; Ángel Martínez-Aldama, presidente de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco); Domingo García Coto, director del Servicio de Estudios de Bolsas y Mercados Españoles (BME) y José Zudaire, director general de SpainCap.

La inversión en datos

El año 2023 estuvo marcado por un periodo de volatilidad en la inversión, atribuible a diferentes motivos, como las recesiones globales, la inflación, los conflictos geopolíticos y las políticas fiscales y monetarias. Así lo entiende Javier Muñoz Neira, socio responsable de Gestión de Activos de KPMG en España.

Sin embargo, este periodo de volatilidad trajo consigo unas perspectivas negativas en los primeros meses del año, pero, como apunta el presidente de Inverco, Ángel Martínez-Aldama, éstas no se cumplieron “en absoluto”, lo que hace pensar que este año pudiera ocurrir lo mismo, sobre todo, en un escenario de inflación controlada, lo que “mejora las expectativas de crecimiento y de bajadas de interés”.

De hecho, las bolsas registraron crecimientos durante el primer trimestre del año 2024 en casi todos los mercados y la renta fija parece mantener el atractivo con las subidas de tipos de años precedentes.

En concreto, en enero, los mercados financieros presentaron un comportamiento mixto en función de su activo de referencia y exposición geográfica, aunque, a cierre de mes, casi la totalidad de categorías de inversión acumularon rendimientos positivos. En este contexto, los fondos de inversión incrementaron su volumen de patrimonio en 4.285 millones de euros (1,2%), por lo que el capital invertid en estos productos se sitúa en los 352.196 millones de euros, lo que representa un nuevo máximo histórico, según los datos de Inverco.

Como continuación, enero destacó por reflejar un incremento patrimonial en la mayoría de las carteras de inversión. De esta forma, los fondos de renta fija fueron los que más aumentaron (2.805 millones de euros) debido, casi en exclusividad, a los flujos de entrada registrados. En términos porcentuales, los fondos monetarios experimentaron incrementos importantes (11% y 1.159 millones de euros de aumento) debido, en su mayoría, a los nuevos flujos registrados en la categoría.

Al respecto, Ángel Martínez-Aldama (Inverco), sostiene que, tras las últimas subidas de tipos, la renta fija vuelve a ser referencia en las carteras de muchos inversores, en especial, los de perfil más conservador. “De momento y, mientras no haya ajustes en los tipos oficiales, se puede asegurar que la renta fija permite diversificar con rentabilidad suficiente y la renta variable ha empezado el año similar a como acabó el año anterior, con solo algunos mercados aislados que no generan rendimientos positivos”.

Y es que los analistas vuelven a inclinarse este año por la renta fija, pero, ¿por qué? Porque una bajada de tipos revalorizaría la renta fija en cartera, por lo que la estrategia de acumular renta fija “podría ser interesante”, expone.

Pero también hay que atender a lo que ocurre con los fondos de inversión alternativa. ¿Pueden estos ser una opción interesante en vez de la inversión tradicional en fondos de renta fija o variable? La inversión alternativa, como bien indica su nombre, es un activo financiero que no cabe dentro de las categorías convencionales de renta variable, fija o liquidez. Principalmente, existen dos tipos de inversiones alternativas, las que invierten en activos no tradicionales y las que incluyen estrategias que invierten en activos tradicionales mediante el uso de métodos no tradicionales.

Y a esto hay que prestarle mucha atención. En palabras de Javier Muñoz Neira (KPMG), dado que las inversiones alternativas suelen comportarse de forma distinta a las inversiones convencionales, su incorporación a una cartera de inversión viene a proporcionar una mayor diversificación, consigue mejorar su rentabilidad y aumentar los niveles de ingresos.

“Debido a su baja correlación a las clases de activos tradicionales, los fondos alternativos son una forma muy beneficiosa de diversificar las carteras. Además, pueden mejorar el perfil de rentabilidad/riesgo y el retorno total de una cartera, mediante el acceso a un abanico más amplio de estrategias, lo que cobra especial relevancia en periodos de tipos de interés bajos”, explica.

José Zudaire, director general de SpainCap: “El segundo semestre de 2023 ya mostró signos de recuperación, con lo que esperamos y estamos seguros de este año finalizará con buenos resultados”

Como añade Muñoz Neira, teniendo en cuenta el período de volatilidad en la inversión el pasado año, la búsqueda de mayores rendimientos está despertando el interés por las inversiones alternativas, caracterizadas por carteras diversificadas con clases de activos que se alinean mejor con las necesidades de los inversores.

En resumen, en los años en los que la renta fija apenas podría ofrecer rendimientos, la inversión alternativa se convirtió en una opción válida de búsqueda de rentabilidad adicional, como apunta Martínez-Aldama (Inverco). “En cualquier caso, un incremento en la exposición a activos alternativos siempre es más recomendable hacerlo a través de fondos de inversión”, señala.

Y es que España ofrece diversas oportunidades de inversión en sectores como energías renovables, infraestructuras, tecnología o startups. Así lo entiende el socio responsable de Gestión de Activos de KPMG en España, Javier Muñoz Neira, quien añade que los fondos de inversión alternativa, con su enfoque estratégico y capacidad de adaptación, están posicionándose para aprovechar estas oportunidades y obtener beneficios a largo plazo.

En lo que al venture capital y al private equity respecta, el 2023 ha sido un año de espera y prudencia, “si bien el fundraising ha mantenido su estabilidad y ha registrado su tercer mejor dato de la serie histórica, con 2.606 millones de euros”, apunta José Zudaire, director general de SpainCap, a lo que añade que la industria de venture capital y private equity goza de buena salud en la actualidad y que es un segmento robusto y maduro.

Para entender más detenidamente esto, hay que puntualizar que, cuando se habla de venture capital se hace referencia a una forma de financiación que invierte en empresas que están en una edad temprana, como pueden ser las startups, y que cuentan con un alto potencial de crecimiento.

Y el private equity viene a ser, en cierto modo, lo mismo, pero con una visión más amplia de las inversiones, ya que se centran en todo tipo de compañías y suele invertirse más cantidad que en el venture capital que, de hecho, se considera un subsegmento del private equity. Por último, el fundraising hace referencia a la actividad de captación de recursos que realizan las entidades sin ánimo de lucro para poder financiarse.

Según Zudaire (SpainCap), aún se tiene que producir un ajuste de los precios, pero el capital privado dispone de una gran cantidad de dry powder o reservas de activos líquidos disponibles (6.000 millones de euros), que le asegura poder acometer inversiones para los próximos tres años si cayera el fundraising. “Creemos que este año se producirá ese ajuste de lo tipos y la industria del capital privado experimentará la recuperación en términos de volumen de inversión”, señala.

Por tanto, aunque dar unas previsiones pueda parecer algo adelantado, para hacerlas hay que observar qué ha ocurrido en el arranque del año, principalmente. En este sentido, el presidente de Inverco defiende que, en estos dos primeros meses de 2024, la preferencia del ahorrador por los fondos de inversión se ha mantenido intacta.

“Ya son 40 meses en los que, de forma consecutiva, los fondos de inversión experimentan suscripciones netas positivas. Entre enero y febrero, más de 4.500 millones de euros de nuevo ahorro han entrado en fondos. Sin shocks externos de muchísimo calado, la tendencia debería mantenerse, y cerrar 2024 de nuevo con flujos positivos, y quizás en el entorno de los 18.000 millones de los dos últimos años”, sostiene Martínez-Aldama (Inverco).

Los tipos de interés: ¿Cuánto afectan al inversor?

El Banco Central Europeo (BCE) decidió a principios del mes pasado mantener los tipos de interés, de forma que la tasa de referencia para sus operaciones de refinanciación se sitúa en el 4,5%, mientras que la de depósito permanece en el 4% y la de facilidad de préstamo, en el 4,75%.

De esta forma, el instituto emisor afirmó que los tipos de interés están en niveles que, de mantenerse durante un periodo suficientemente largo, contribuirán de forma sustancial a devolver la inflación al objetivo del 2%.

Y es que el proceso de desinflación en curso en la zona euro ha permitido al Banco Central Europeo (BCE) mejorar sus previsiones y ofrecer una mayor confianza a los miembros del Consejo de Gobierno, “pero no la suficiente” según aseguró la presidenta del organismo, Christine Lagarde, quien aseguró que, sin bien durante este mes habrá un poco más de información, habrá mucho más en junio.

Así, Lagarde aclaró que hay una clara reducción del precio del dinero en marcha y que “estamos logrando avances hacia nuestro objetivo de inflación y como resultado tenemos más confianza, pero no la suficiente y, claramente, necesitamos más evidencias, más datos”.

Pero la pregunta es, ¿tanto depende el entorno inversor de la rebaja de los tipos de interés? Un claro ejemplo de ello se puede encontrar en lo que ocurre en la bolsa española. Es por ello por lo que Domingo García Coto, director del Servicio de Estudios de Bolsas y Mercados Españoles (BME), explica que la política monetaria y su influjo en los tipos de interés de mercado a todos los plazos es, actualmente, el factor más determinante para la toma de decisiones de los inversores y, sin duda, va a ser decisivo en los próximos meses.

Tras un periodo sin precedentes de tipos de interés cero o negativos, los bancos centrales endurecieron sus políticas monetarias para combatir la inflación en todo el mundo. El año 2024 ha comenzado con la expectativa de un cambio de ciclo de los tipos de interés de intervención anclado en la mejora de la inflación y que vendrá marcado por un primer recorte de tipos por parte del BCE en algún momento del año.

Pero, como expone Domingo García (BME), la incertidumbre radica en cuándo se producirá y los inversores permanecerán muy atentos a la evolución de los datos macroeconómicos y a las declaraciones y matices expresadas por los bancos centrales. “El entorno de los tipos de interés es muy relevante, por su impacto en las valoraciones de los activos y por el mensaje sobre el estado de la economía que lanzan los bancos centrales”.

Con todo, es necesario hacer hincapié en el ahorrador en sí. ¿Cómo le está afectado en contexto actual? En el último Barómetro del Ahorro del Observatorio Inverco, publicado a finales de 2023, el 53% de los ahorradores españoles manifestaba haber visto reducida su capacidad de ahorro en los últimos meses por la inflación. “Desde luego, la subida generalizada de precios ha afectado y mucho al consumo y, por tanto, al ahorro”, enfatiza Ángel Martínez-Aldama.

Sin embargo, añade, los años de incertidumbre son también años de oportunidades, pero, para aprovecharlas y a la vez sentirnos cómodos, lo mejor es invertir mediante instrumentos que tengan controlado el riesgo, como los fondos de inversión o los fondos de pensiones.

Por su parte, el director general de SpainCap argumenta que “el segundo semestre de 2023 ya mostró signos de recuperación, con lo que esperamos y estamos seguros de que este año finalizará con buenos resultados”.