Onur Genç, consejero delegado de BBVA, justifica el ERE por la caída en la mitad del negocio en oficinas: "Teníamos que reaccionar". Tras las negociaciones con sindicatos, el plan se llevará a cabo este mismo año.

Planea reanudar en 2021 su política de dividendos consistente en un 'pay out', íntegramente en efectivo, del 35-40% del beneficio.

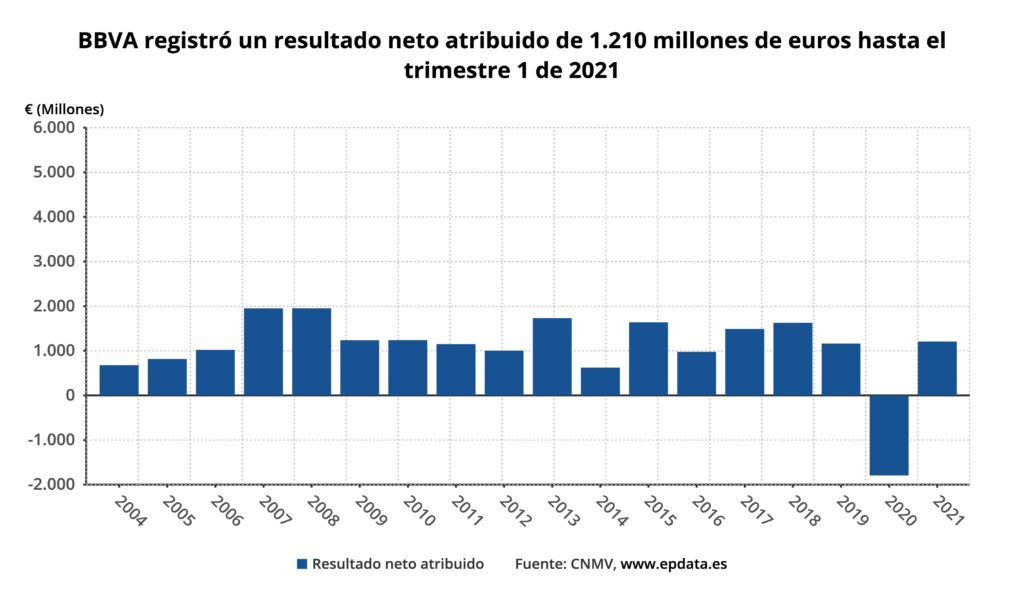

El resultado de este trimestre, una cifra en el entorno de los resultados trimestrales previos a la pandemia, se ha visto impulsado por la positiva evolución de los ingresos recurrentes y por los menores saneamientos y provisiones.

Gracias a estos resultados, BBVA ha generado 15 puntos básicos de capital en el trimestre, ha destacado el banco.

En concreto, el ratio CET 1 'fully loaded' se situó en el 11,88% a 31 de marzo de 2021, lo que supone una generación de capital de 15 puntos básicos con respecto a la cifra de diciembre de 2020 (11,73%). El nivel actual es 329 puntos básicos superior al requerimiento mínimo de capital del Grupo BBVA (actualmente en el 8,59%).

El ratio CET1 'fully loaded' pro forma, que considera las plusvalías derivadas de la venta del negocio de Estados Unidos, así como el objetivo de recompra del 10% de las acciones de BBVA, se sitúa en el 13,55%, 155 puntos básicos por encima de la parte alta del rango objetivo de gestión del Grupo de entre el 11,5% y el 12%.

Este capital, según ha explicado el banco, confiere una "enorme opcionalidad estratégica" para seguir generando valor para el accionista y para apoyar a las economías en la fase de recuperación.

BBVA planea emplear este exceso de capital para crecer de forma rentable y ser más eficiente en sus principales mercados, así como para incrementar la remuneración a sus accionistas.

Recompra en acciones

La intención de BBVA es reanudar en 2021 su política de dividendos consistente en un 'pay out', íntegramente en efectivo, del 35-40% del beneficio, una vez que se levanten las restricciones del Banco Central Europeo.

Asimismo, los accionistas de BBVA han respaldado la posibilidad de amortizar hasta el 10% del capital social de la entidad, equivalente a 667 millones de acciones, con el objetivo de poder implementar una recompra relevante de acciones.

"En el primer trimestre de 2021 hemos obtenido unos resultados positivos en un entorno que sigue siendo muy desafiante. Además, somos uno de los bancos más sólidos y mejor capitalizados de Europa. La venta de nuestra filial en Estados Unidos nos aporta una gran opcionalidad estratégica para crear valor. Además, en un contexto de profunda transformación de nuestro sector, hemos seguido avanzando en áreas clave de nuestra estrategia como son la sostenibilidad y la transformación digital", ha resaltado el consejero delegado de BBVA, Onur Genç.

El margen de intereses alcanzó 3.451 millones de euros en el primer trimestre de 2021, un 2,3% menos que en el mismo periodo del año anterior, debido al desfavorable entorno de tipos de interés.

Las comisiones netas, pro su parte, mostraron fortaleza en el periodo en las principales áreas de negocio, con un crecimiento interanual del 10%, hasta 1.133 millones de euros. Gracias a este impulso, los ingresos recurrentes (margen de intereses más comisiones) crecieron un 0,5% interanual.

Asimismo, el resultado de operaciones financieras (ROF) registró un crecimiento interanual del 16,1%, hasta 581 millones de euros.

El crecimiento de ingresos recurrentes y ROF permitió registrar un margen bruto de 5.155 millones de euros (+0,2% interanual).

Los gastos de explotación se incrementaron un 1,8% entre enero y marzo frente al mismo periodo de 2020, hasta 2.304 millones de euros, un crecimiento que se encuentra, según la entidad, significativamente por debajo de la inflación media de los países en los que BBVA está presente (4,7%). El ratio de eficiencia se situó en el 45%.

Como resultado, el margen neto alcanzó 2.850 millones de euros en el trimestre (-1% interanual).

En cuanto a las partidas de saneamientos crediticios, y provisiones y otros resultados, se situaron al cierre de marzo de 2021 significativamente por debajo de los niveles del mismo periodo del año anterior (-52,4% y -47,3% interanual, respectivamente), cuando el banco realizó el mayor esfuerzo en dotaciones para hacer frente al impacto de la pandemia.

Tasa de mora estable

En relación a los indicadores de riesgo, la tasa de mora y la de cobertura se mantuvieron prácticamente estables con respecto a diciembre y cerraron el trimestre en el 4,3% y el 81%, respectivamente. El coste del riesgo mantuvo la tendencia a la baja y se situó en el 1,17% en el trimestre -excluyendo la parte vendida del negocio de Estados Unidos- frente al 2,54% de un año antes y el 1,55% acumulado en el ejercicio 2020.

En cuanto a balance y actividad, la cifra bruta de préstamos y anticipos a la clientela se mantuvo prácticamente estable con respecto al cierre de 2020, y se situó en 322.866 millones a 31 de marzo de 2021. Los recursos de clientes descendieron un 1,7%, hasta 437.979 millones, debido a la caída de los depósitos a la clientela (-3,4%), si bien los recursos fuera de balance, principalmente fondos de inversión y de pensiones, se incrementaron un 3,9% en el mismo periodo.

En España, las menores provisiones y saneamientos con respecto al mismo trimestre de 2020 permitieron alcanzar un resultado atribuido de 381 millones, frente a unas pérdidas de 130 millones en el primer trimestre de 2020. La tasa de mora y la de cobertura se mantuvieron prácticamente estables con respecto al cierre del ejercicio anterior, y se situaron en el 4,4% y el 66%, respectivamente.

Genç (BBVA) justifica el ERE por la caída a la mitad del negocio en oficinas: "Teníamos que reaccionar"

El plan se ejecutará este mismo año tras las negociaciones con sindicatos. El consejero delegado de BBVA, Onur Genç, ha explicado que el Expediente de Regulación de Empleo (ERE) que la entidad ejecutará este año se produce en un contexto en el que las transacciones en las oficinas del banco han caído a la mitad en los últimos dos años, lo que ha requerido "una reacción" por parte del banco.

Durante la presentación a analistas de los resultados del primer trimestre, el directivo ha señalado que BBVA está en un proceso de negociación con los sindicatos, por lo que no ha podido desvelar más detalles del ajuste, que por el momento afectará a 3.448 empleados.

Genç ha aprovechado para dar explicaciones sobre los motivos del ERE, un proceso "complicado y doloroso en muchas dimensiones" pero que tiene lugar en un escenario en el que las transacciones en oficinas han caído un 50% en los últimos dos años.

"En dos años se ha reducido una parte del negocio a la mitad, eso es algo que requiere una reacción y es lo que estamos haciendo con estos planes de eficiencia", ha explicado.